تحلیل تکنیکال، که بهعنوان نمودارها هم شناخته میشود، نوعی تحلیل است که به هدف پیشبینی رفتار بازارهای فیوچر بر اساس پرایس اکشن و دادههای معاملاتی انجام میشود. رویکرد تحلیل تکنیکال بهصورت گسترده در مورد سهام و داراییهای دیگر در بازارهای مالی سنتی استفاده میشود، همچنین جزئی اساسی از معاملات ارزهای دیجیتال در بازار رمزارزها است.

برخلاف تحلیل فاندامنتال که چندین عامل مختلف اطراف قیمت دارایی را در نظر میگیرد، تحلیل تکنیکال بهصرف تمرکز بر روی تاریخچهی پرایس اکشن محدود است. بنابراین، از آن به عنوان یک ابزار برای بررسی نوسانات قیمت دارایی و دادههای معاملاتی استفاده میشود، و بسیاری از معاملهگران از آن بهمنظور شناسایی روندها و فرصتهای معاملاتی مفید استفاده میکنند.

هرچند اشکال ابتدایی تحلیل تکنیکال در قرن هفدهم در آمستردام و قرن هجدهم در ژاپن ظاهر شد، اما تحلیل تکنیکال مدرن بهطورمعمول بهکارهای چارلز داو بازمیگردد. داو، یک روزنامهنگار مالی و بنیانگذار والاستریت جورنال بود و او از اوایل اولین نفر بود که مشاهده کرد که داراییها و بازارها بهطورمعمول در روندهایی حرکت میکنند که میتوانند تقسیم و بررسی شوند. کار او بعداً منجر به تولد نظریه داو شد که درنهایت باعث پیشرفتهای بیشتری درزمینهی تحلیل تکنیکال شد.

در مراحل اولیه، رویکرد ابتدایی این نوع تحلیل بر اساس برگههای دستی و محاسبات دستی انجام میشد، اما با پیشرفت فناوری و محاسبات مدرن، تحلیل تکنیکال گستردهتر شد و در حال حاضر یک ابزار مهم برای بسیاری از سرمایهگذاران و تریدر ها است.

نحوهی عملکرد تحلیل تکنیکال

همانطور که اشاره شد، تحلیل تکنیکال در اصل مطالعه قیمتهای کنونی و گذشته دارایی است. فرضیه اصلی زیرین تحلیل تکنیکال این است که نوسانات قیمت داراییها تصادفی نیستند و بهطورکلی در مدتزمان به روندهای قابلشناسایی تحول مییابند.

در اساس خود، تحلیل تکنیکال تجزیهوتحلیل نیروهای بازار عرضه و تقاضا است، که نمایانگر احساس کلی بازار میباشند. بهعبارتدیگر، قیمت یک دارایی نمایانگر نیروهای خریدوفروش متقابل است، و این نیروها بهطور نزدیکی با احساسات تریدر ها و سرمایهگذاران (بهطور اساسی ترس و طمع) مرتبط هستند.

مهم باید توجه داشت که تحلیل تکنیکال به عنوان یک ابزار پیشبینی، در بازارهایی که در شرایط عادی با حجم و نقدینگی بالا عمل میکنند، معتبرتر و موثرتر میباشد. بازارهای با حجم بالا کمتر به تلاطم قیمت و تأثیرات خارجی غیرعادی که ممکن است اشارههای نادرست ایجاد کنند و تحلیل تکنیکال را بیاثر کنند، حساس هستند.

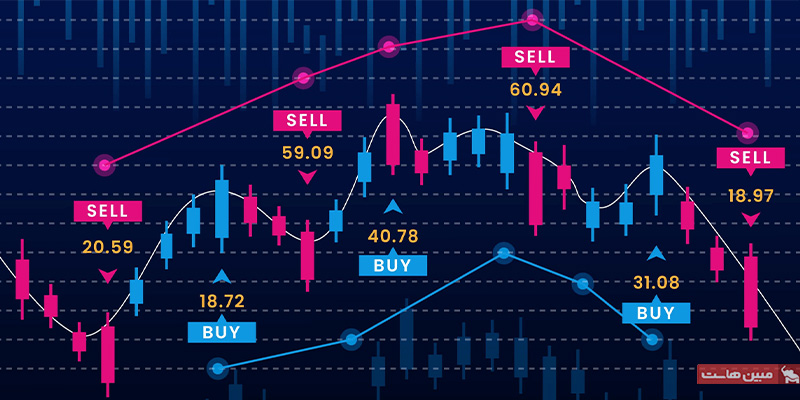

برای بررسی قیمتها و در نهایت شناسایی فرصتهای معاملاتی مفید، تریدرها از انواع مختلفی از ابزارهای نموداری به نام اندیکاتورها استفاده میکنند. اندیکاتورهای تحلیل تکنیکال به تریدر ها کمک میکند تا روندهای موجود را شناسایی کنند و همچنین اطلاعات جامعی در مورد روندهایی که ممکن است در آینده ظاهر شوند، ارائه دهند. از آنجا که اندیکاتورهای تحلیل تکنیکال قابل ترکیب و ناپایدار هستند، برخی تریدر ها از چندین اندیکاتور به عنوان یک روش برای کاهش ریسک استفاده میکنند.

اندیکاتورهای رایج تحلیل تکنیکال

بهطورمعمول، تریدرهایی که از تحلیل تکنیکال استفاده میکنند، از انواع مختلفی از اندیکاتورها و معیارها برای تلاش در تعیین روندهای بازار، بر اساس نمودارها و تاریخچه پرایس اکشن استفاده میکنند. در میان تعداد زیادی از اندیکاتورهای تحلیل تکنیکال، میانگین متحرک ساده یکی از معتبرترین و معروفترین مثالها است. همانطور که از نام آن پیداست، میانگین متحرک ساده بر اساس قیمتهای پایانی دارایی در یک دوره زمانی مشخص محاسبه میشود. میانگین متحرک نمایشگر تجربی نسخه اصلاحشدهای از میانگین متحرک ساده است که وزن بیشتری به قیمتهای پایانی اخیر نسبت به قیمتهای قدیمیتر میدهد.

اندیکاتور دیگری که بهطور متداول استفاده میشود، شاخص قدرت نسبی (RSI) است که جزء یک دسته از اندیکاتورها به نام نوسانگرها هست. بهعکس از میانگین متحرک ساده که بهسادگی تغییرات قیمت را بهمرورزمان دنبال میکنند، نوسانگرها فرمولهای ریاضی را به دادههای قیمتگذاری اعمال میکنند و سپس خواندگیها تولید میکنند که در محدودههای پیشتعیین شده قرار دارند. در مورد RSI، این محدوده از 0 تا 100 است.

شاخص بولینگر بند، نیز یک اندیکاتور از نوع نوسانگر است که بسیار محبوب در میان تریدر ها است. اندیکاتور از دو باند کناری تشکیلشده است که دور خط میانگین متحرک حرکت میکنند. از آن برای شناسایی شرایط بازاری بالای خریدوفروش، و همچنین برای اندازهگیری نوسانات بازار استفاده میشود.

علاوه بر ابزارهای پایه و سادهتر تحلیل تکنیکال، برخی از اندیکاتورها بر اساس دیگر اندیکاتورها بهمنظور تولید دادهها استفاده میکنند. بهعنوانمثال، شاخص Stochastic RSI با اعمال یک فرمول ریاضی به RSI معمولی محاسبه میشود. مثال دیگری که معروف است، شاخص همگرایی تفاوت میانگین متحرک (MACD) است. MACD توسط کم کردن دو EMA بهمنظور ایجاد خط اصلی (خط MACD) تولید میشود. سپس از خط اول برای تولید یک EMA دیگر استفاده میشود که منجر به ایجاد یک خط دوم (معروف به خط سیگنال) میشود. علاوه بر این، هیستوگرام MACD نیز بر اساس تفاوتهای بین این دو خط محاسبه میشود.

سیگنالهای ترید

هرچند اندیکاتورها برای شناسایی روندهای عمومی مفید هستند، اما همچنین میتوانند برای ارائه نکاتی در مورد نقاط ورودی و خروجی احتمالی (سیگنالهای خرید یا فروش) استفاده شوند. این سیگنالها ممکن است زمانی تولید شوند که وقوع رویدادهای خاصی در نمودار یک اندیکاتور رخ دهد. بهعنوانمثال، زمانی که RSI، خواندنی به مقدار 70 یا بیشتر تولید میکند، ممکن است نشان دهد که بازار در شرایط خرید بیشازحد (overbought) فعالیت میکند. منطق مشابهی برای زمانی که RSI به 30 یا کمتر کاهش مییابد نیز صادق است، که بهطورکلی بهعنوان سیگنالی برای شرایط بازاری فروش بیشازحد (oversold) در نظر گرفته میشود.

همانطور که پیشتر بحث شد، سیگنالهای معاملاتی ارائهشده توسط تحلیل تکنیکال همیشه دقیق نیستند و مقدار قابلتوجهی نویز (سیگنالهای نادرست) توسط اندیکاتورهای تحلیل تکنیکال تولید میشود. این وضعیت بهخصوص در بازارهای رمز ارزی نگرانکننده است، که بهمراتب کوچکتر از بازارهای سنتی هستند و با نوسانات بزرگ قیمت مواجه هستند.

انتقادات

اگرچه تحلیل تکنیکال بهطور گسترده در انواع بازارها استفاده میشود، اما بسیاری از متخصصان آن را بهعنوان یک روش مورد اختلاف و ناقص میدانند و اغلب بهعنوان “پیشگویی خودکام بخش” نیز اشاره میشود. این اصطلاح برای توصیف وقوع رویدادها بهکار میرود که تنها به این دلیل رخ میدهند که تعداد زیادی از مردم فرض کردهاند که آن رویدادها اتفاق خواهند افتاد.

انتقادکنندگان ادعا میکنند که درزمینهٔ بازارهای مالی، اگر تعداد زیادی از تریدر ها و سرمایهگذاران بر روی انواع مشابهی از اندیکاتورها، مانند خطوط پشتیبانی یا مقاومت، تکیه کنند، احتمال اینکه این اندیکاتورها کار کنند افزایش مییابد.

از طرف دیگر، بسیاری از پشتیبانان تحلیل تکنیکال ادعا میکنند که هر تحلیلگر نموداری نحوه خاصی از تحلیل نمودارها و استفاده از اندیکاتورهای متنوع را دارد. این به این معناست که عملاً غیرممکن است که تعداد زیادی از تریدرها از یک راهکار خاص مشترک استفاده کنند.

مقایسه تحلیل تکنیکال و تحلیل فاندامنتال

یک اصل مهم تحلیل تکنیکال این است که قیمتهای بازار در حال حاضر تمام عوامل بنیادی مرتبط با یک دارایی خاص را در خود جلوه میدهند. اما بهعکس از رویکرد تحلیل تکنیکال که بهطور عمده بر historical price data و حجم معاملات (نمودارهای بازار) تمرکز دارد، تحلیل فاندامنتال از یک استراتژی تحقیق گستردهتر استفاده میکند که بیشتر تأکید روی عوامل کیفی دارد.

تحلیل فاندامنتال عقیده دارد که عملکرد آینده یک دارایی، خیلی بیشتر از دادههای تاریخی وابسته است. در واقعیت، تحلیل فاندامنتال بهعنوان روشی استفاده میشود که ارزش واقعی یک شرکت، کسبوکار یا دارایی را بر اساس یک دسته گسترده از شرایط میکرو و ماکرو اقتصادی تخمین بزند، مانند مدیریت و شهرت شرکت، رقابت در بازار، نرخ رشد و وضعیت صنعت.

بنابراین، میتوانیم بگوییم که برخلاف تحلیل تکنیکال که بهعنوان ابزاری برای پیشبینی عملکرد قیمت و رفتار بازار استفاده میشود، تحلیل فاندامنتال یک روش برای تعیین این است که آیا یک دارایی بیارزش است یا نه، بر اساس محیط و ظرفیت آن. درحالیکه تحلیل تکنکیال بهطور عمده توسط تریدرهای کوتاهمدت استفاده میشود، تحلیل فاندامنتال تمایل به پسندیدهشدن توسط مدیران صندوقهای سرمایهگذاری و سرمایهگذاران بلندمدت دارد.

یک مزیت قابلتوجه در تحلیل تکنیکال این است که به دادههای کمی اعتماد میکند. بهعبارتدیگر، تحلیل تکنیکال یک چارچوب برای بررسی هدفمند تاریخ قیمت ارائه میدهد و برخی از ارزیابیهای تخمینی که با رویکرد کیفیتر تحلیل فاندامنتال همراه است، را از بین میبرد.

باوجود معامله با دادههای تجربی، تحلیل تکنیکال همچنان تحت تأثیر تعصب و ذهنیت شخصی قرار دارد. بهعنوانمثال، یک تریدر تمایل دارد تا به یک نتیجه خاص در مورد یک دارایی برسد، احتمالاً قادر خواهد بود ابزارهای تحلیل تکنیکال خود را تا حدی تغییر دهد تا نتیجه موردنظر خود را پشتیبانی کند و آرایهی پیشفرضی را منعکس کند، و در بسیاری از موارد، این اتفاق بدون آگاهی از آن رخ میدهد. علاوه بر این، تحلیل تکنیکال همچنین ممکن است در دورههایی که بازارها الگو یا روند واضحی ندارند، شکست بخورد.

جمع بندی

علاوه بر انتقادها و بحثهای مورد اختلاف طولانیمدت در مورد اینکه کدام روش تحلیل بهتر است، ما میگوییم ترکیبی از رویکردهای تحلیل تکنیکال و فاندامنتال توسط بسیاری بهعنوان یک انتخاب معقولانه در نظر گرفته میشود. درحالیکه تحلیل فاندامنتال معمولاً با استراتژیهای سرمایهگذاری درازمدت ارتباط دارد، تحلیل تکنیکال ممکن است اطلاعات مفهومی در مورد شرایط بازار کوتاهمدت را ارائه دهد که ممکن است هم برای تریدرها و هم برای سرمایهگذاران مفید باشد (بهعنوانمثال، زمانی که سعی در تعیین نقاط ورود و خروج در ترید دارند).